摘要:最新企业所得税税前扣除政策解读,针对企业所得税收优惠政策进行了调整和完善。政策明确了税前扣除的范围和标准,强调了对企业的支持和扶持。政策还加强了对扣除项目的监管和审核力度,确保税前扣除的合法性和真实性。这些调整将有助于促进企业发展和提高经济效益,同时也为税收管理带来了更加公正和透明的环境。

本文目录导读:

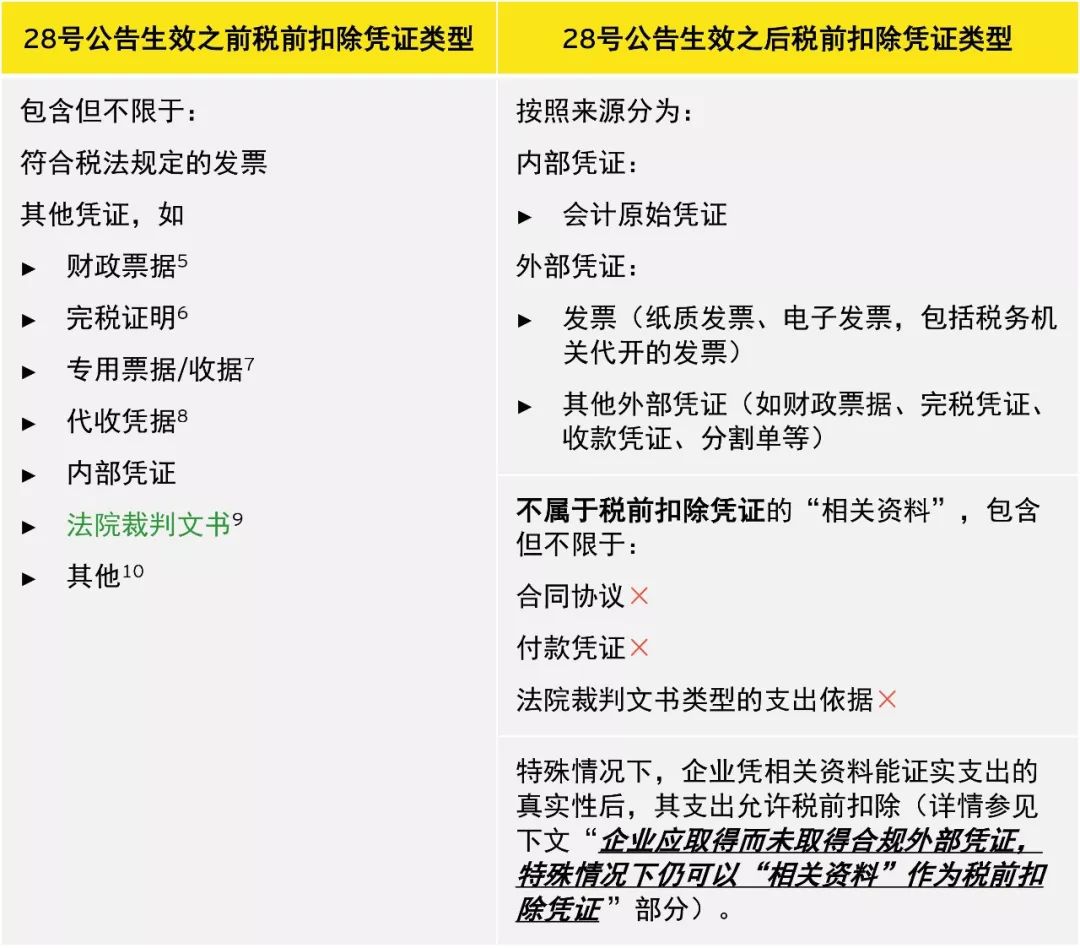

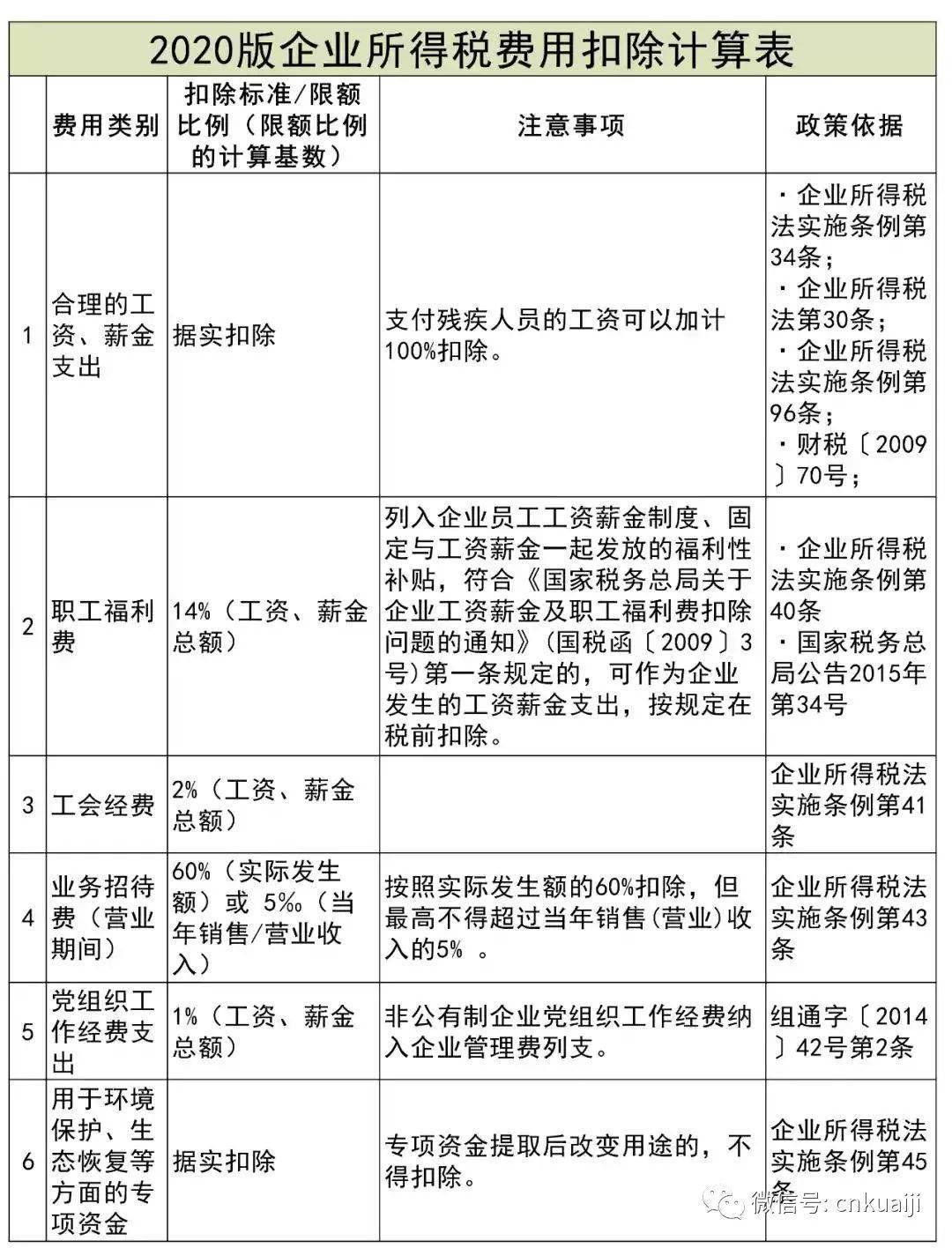

企业所得税是国家对企业一定时期内所得收入征收的一种税收,是企业经营成本的重要组成部分,税前扣除是指企业在计算应纳税所得额时,按照国家规定可以将某些支出从收入中扣除,以减少纳税基数,从而达到减轻企业税收负担的目的,随着经济的发展和税收政策的调整,最新企业所得税税前扣除政策也相应出台,本文将对其进行详细解读。

最新企业所得税税前扣除政策概述

为鼓励企业创新、投入研发,支持企业技术进步和产业升级,国家不断出台新的企业所得税税前扣除政策,最新的税前扣除政策主要包括以下几个方面:

1、研发费用税前加计扣除

为鼓励企业加大研发投入,提高自主创新能力,国家对研发费用实施税前加计扣除政策,企业在进行研发活动过程中发生的研发费用,未形成无形资产计入当期损益的部分,在按照规定据实扣除的基础上,允许再按实际发生额的75%在税前加计扣除。

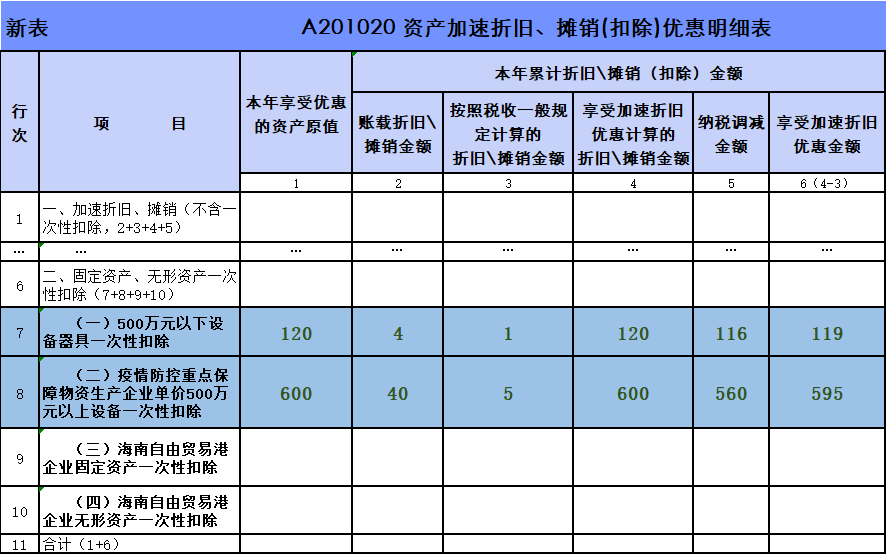

2、固定资产加速折旧税前扣除

为支持企业更新改造和技术升级,国家允许企业采取固定资产加速折旧政策,企业持有的固定资产,由于技术进步等原因,在预计使用寿命内预计净现金流量现值低于其账面价值时,可以实行加速折旧政策,并在税前扣除。

3、创业投资抵扣应纳税所得额

为鼓励创业投资,支持创新创业型企业发展,投资者对初创科技型企业的投资,可按一定比例抵扣应纳税所得额,这一政策有助于引导社会资本投向创业投资领域,促进创新型企业的成长。

最新企业所得税税前扣除政策详解

1、研发费用税前加计扣除政策详解

研发费用税前加计扣除政策适用于所有行业的企业,企业在进行研发活动时,需合理划分研发支出与生产经营支出的界限,研发费用包括人员人工费用、直接投入费用、折旧费用等,企业在核算研发费用时,需按照国家有关规定进行会计核算,并保存相关凭证。

2、固定资产加速折旧税前扣除政策详解

固定资产加速折旧税前扣除政策主要针对技术更新换代较快的行业和企业,企业实行加速折旧政策时,需符合一定条件,如固定资产由于技术进步等原因预计使用寿命缩短等,企业在申请加速折旧时,需提交相关证明材料,并经过税务部门审核。

3、创业投资抵扣应纳税所得额政策详解

创业投资抵扣应纳税所得额政策适用于投资初创科技型企业的投资者,初创科技型企业需符合一定条件,如成立时间较短、主营业务属于高新技术领域等,投资者在投资初创科技型企业时,需关注企业的资质和业务范围,确保投资符合政策要求。

企业所得税税前扣除政策的实施效果及影响

最新企业所得税税前扣除政策的实施,对企业减轻税收负担、鼓励技术创新和产业升级起到了积极作用,税前扣除政策降低了企业的税收成本,提高了企业的盈利能力;政策的实施引导企业加大研发投入,推动技术进步和产业升级,有助于提升企业的核心竞争力。

最新企业所得税税前扣除政策是国家为企业减负、鼓励技术创新和产业升级而出台的一项重要政策,企业应充分了解并合理利用这些政策,以降低税收成本,提高盈利能力,推动企业的可持续发展,税务部门应加强政策宣传和培训,确保企业能够享受到政策带来的红利。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号